‘청산보다 회생’…홈플러스익스프레스, 적자 뒤 ‘숨은 반전’[only 이데일리]

Writer법무법인 스탠다드

Date2026.01.06

Company이데일리

본문

이데일리 2026.1.5. 17:36 허지은

회생계획안 담긴 SSM 분리 매각

수익성 악화·리스부채 우려 겹쳤지만

일시적 수익성 쇼크 후 점진적 회복

내년 턴어라운드…V자 반등 전망

이 기사는 2026년01월05일 16시33분에 마켓인 프리미엄 콘텐츠로 선공개 되었습니다.

[이데일리 마켓in 허지은 기자] 홈플러스 회생계획안의 핵심으로 꼽히는 기업형 슈퍼마켓(SSM)

홈플러스익스프레스 분리 매각에 대해 시장 일각에서 회의론이 대두되고 있다.

하지만 이데일리가 입수한 회생계획 내 추정치와 매각 측의 중장기 전략을 분석한 결과 현재의 단기적인

실적 부진은 회생 절차에 따른 일시적 현상이고 익스프레스의 본질적 가치는 여전히 견고하다는 평가를 받은 것으로 나타났다.

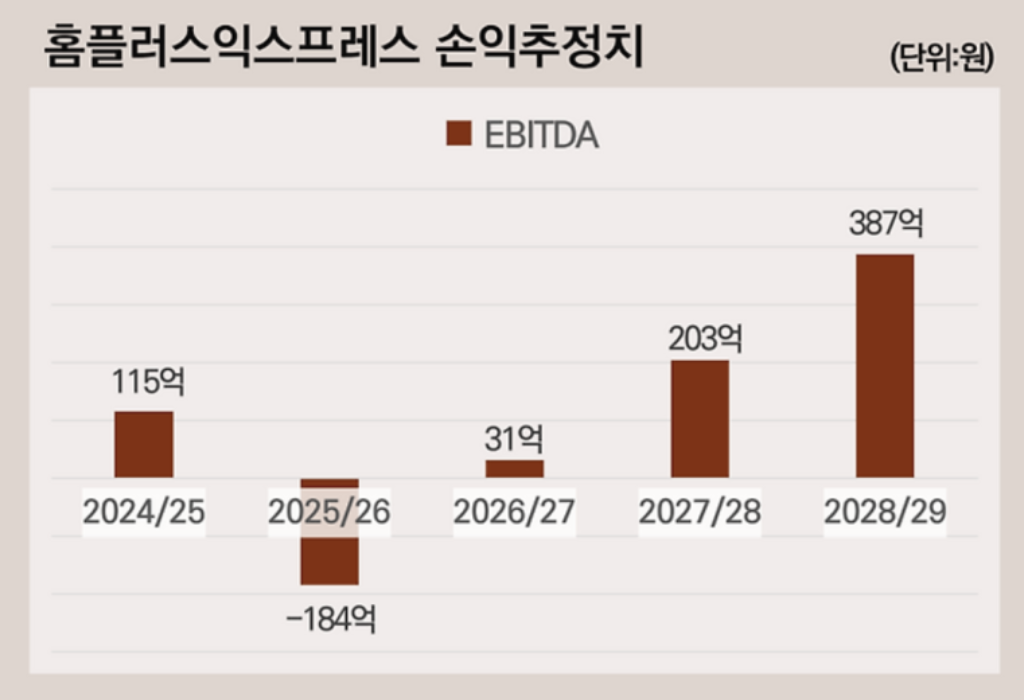

5일 이데일리 단독 취재 및 투자은행(IB) 업계에 따르면 홈플러스 회생계획안에 담긴 홈플러스익스프레스의 EBITDA(상각 전 영업이익)는

2025~2026년 사업연도에 약 184억원의 적자를 낼 것으로 추정된다.

조사위원인 삼일회계법인은 회사가 제출한 장부상 이익에서 회생 절차에 따른 특수 비용과 일시적 비용,

리스 회계기준 등을 반영해 익스프레스가 단기적으로 마이너스(-)를 기록할 것으로 전망했다.

이를 두고 채권단 일각에서는 홈플러스익스프레스의 분리매각이 실상은 실효성이 없다는 우려를 내놨다.

불과 1~2년전까지 100억원대를 유지하던 익스프레스의 수익성이 크게 훼손됐다는 게 근거다.

통상 SSM업종에 적용되는 6~8배 멀티플을 적용할 경우 익스프레스의 전체 기업가치는 올해 기준으론 마이너스,

내년 기준으로도 300억원을 밑돈다. 매각 측이 목표로 제시한 익스프레스의 매각 가치(3000억원)과는 상당한 괴리가 있다.

다만 이를 두고 매각 가치가 없다고 단정짓는 건 성급하다는 지적이다.

계획안에 따르면 조사위원은 익스프레스가 FY26/27을 기점으로 턴어라운드에 성공한 뒤 매년 200억원 이상의 EBITDA를

내는 우량 사업부로 복귀할 것으로 내다봤다. 3년 간의 점진적 회복과 효율화 작업이 마무리되면,

현재 거론되는 단기적 적자는 반등을 위한 체질 개선의 과정이 될 수 있다는 분석이다.

일각에서는 익스프레스 매장의 98%가 임차 형태라는 점을 들어 리스부채 차감 시 에쿼티(지분) 가치가 미미할 것이라는 우려도 나온다.

임차 계약이 리스부채로 잡혀 전체 몸값에서 부채를 뺀 에쿼티 밸류(지분 가치)는 더 작아질 수밖에 없다는 것이다.

현재 거론되는 3000억원대 매각이 성사되더라도 홈플러스 본체로 유입될 순현금은 제한적일 수 있다는 우려다.

하지만 SSM 매각의 본질은 단순한 장부상 자산으로 평가할 수 없다는 게 중론이다.

수도권 75%에 집중된 입지 조건과 촘촘하게 구축된 즉시 배송 네트워크는 수년에 걸쳐 쌓인 무형 자산이다.

원매자 입장에서 이같은 무형자산은 리스부채라는 회계적 수치를 압도하는 전략적 가치가 될 수 있다.

특히 익스프레스 분리 매각을 통한 자금 유입은 홈플러스 전체를 살리는 DIP 금융 협상의 마중물이 될 수 있다는 점에서 포기할 수 없는 카드이기도 하다.

IB업계 관계자는 “현재의 일시적 현금흐름 부진은 오히려 매력적인 가격 수준의 기회가 될 수 있다”며

“단기 실적 쇼크에 매몰돼 우량 자산을 헐값에 매각하거나 청산으로 몰고 가는 것은 채권단에게도 장기적으로는 손해”라고 설명했다.